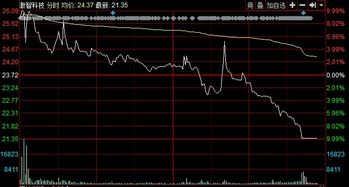

华映科技今日盘中上演天地天走势多只华为概念股涨停

专题:中秋国庆白酒市场“旺季不旺”

读懂财经·消费网组原创/出品

作者:杨扬

编辑:夏益军

昨天,财联社援引了四川酒类流通协会高层的一条消息,“今年中秋这段时间,预计动销普遍下降20%-30%。”

数据容易夸大现象,一来,去年是中秋国庆双节,今年只有中秋单节,消费者需求被分流了。

二来,这个销量预测更多是基于一些线下经销商数据。但今年白酒线上销量很快,618京东超市酒类成交额同比增长80%。线上平台也可能在中秋期间挤压白酒线下销售。

虽然中秋的销量下滑没有数据看起来那么严重,但白酒的苦日子也确实在后面。本文持有以下观点:

1、白酒的真实业绩比财报差。白酒先款后货的特征,使其现金流大部分时候高于净利润,但上半年,白酒经营现金流只有净利润的74%。原因之一是渠道压货多,经销商回款难,二季度次高端,区域名酒回款同比下降了7.9%、0.7%。

2、白酒的业绩底还没到。除了茅五泸外,次高端白酒合同负债同比下降7.4%、区域名酒合同负债同比下降了29.4%。合同负债是白酒收入的蓄水池,规模减少意味着白酒企业接下来业绩会进一步下滑。

3、不能参照过去的周期性衡量如今的白酒。前两次白酒周期中,国内经济都是欣欣向荣的状态,为白酒量、价回升提供了基础。如今经济转向后,白酒也出现了明显的消费降级趋势,加大了白酒走出周期的难度。

/01/

现金流低于净利润

真实业绩比财务数据更差

如果单从数据看,上半年白酒行业的业绩表现尚可,19家A股上市酒企实现营业收入2420.73亿元,同比增长13.5%;合计实现归母净利润956.82亿元,同比增长14.31%。

纵向来看,白酒行业营收、利润均出现下降趋势,上半年,白酒行业营收同比增速下降3个百分点、净利润增速下降4.5个百分点,增速均下降至近几年的最低点。

当然,和疲软的消费大盘比,白酒还能交出这些的业绩,不能说差。

但只看单点的数据会一叶障目,就像中秋节动销数据夸大了白酒行业销量的低迷,白酒的营收、利润数据也夸大了行业的真实销量。

如果把现金流和净利润结合起来看,会发现白酒纸面的业绩增长并没有完全转化为企业的真金白银。

此前多年,白酒行业的现金流都大于净利润,但22年后两者倒过来了。尤其是上半年,经营现金流只有净利润的74%。

白酒企业有强势的产业地位,一般都是先款后货的结算方式,经营现金流应该高于净利润才对,如今两者反涨,说明酒企给下游更宽松的赊销政策,亦或是下游回款变得更困难。

根据招商证券数据,二季度,以茅五为代表的高端白酒虽然不存在回暖问题,但次高端,区域名酒回款同比下降了7.9%、0.7%。

回款不好的理由很简单,酒企的货越来越不好卖了,很多产品没有流到终端用户手中,而是留在了经销商仓库里,经销商卖不动,很多给酒企结不了款。

从2022年上半年到今年上半年,上市酒企的存货周转天数已经从695.1天提高到765.8天,存货规模已经从1227.8亿提高到今年上半年的1578.6亿。

渠道压货一时爽,一直压货火葬场,把货压给经销商虽然还能实现明面的业绩增长,但渠道总有撑不住的那天。这也为白酒企业接下来的业绩埋下了隐患。

/02/

区域酒合同负债同比下降29.4%

业绩底还没到

白酒公司最苦的日子还没到。

二季度,除了以茅五泸代表的高端白酒,合同负债还在稳步增长外,次高端、区域名酒合同负债都出现下降趋势。前者合同负债同比下降了7.4%,后者合同负债同比下降了29.4%。

合同负债可看做白酒业绩的前瞻性指标,它指白酒企业已经收到下游货款,但还没给下游发货的金额,是白酒企业收入的蓄水池,合同负债规模下降,说明其未来营收数据会进一步变差。

如今次高端、区域名酒合同负债规模直接下降,基本上可以确定其业绩底还没到。它们除了受大环境影响,也受高端酒下沉的挤压影响。

上半年,高端酒企的“产品下沉”体现在了报表中,说白了就是,低档酒增速更快、占营收比重更高的情况。比如,茅台系列酒收入占比已提升至16%,华映科技今日盘中上演天地天走势多只华为概念股涨停较上年同期增加了1.56个百分点。

高端酒下沉也会挤压次高端市场,比如2022年,茅台推出茅台1935,定价到千元带,对次高端品牌形成了挤压。

高端酒下沉叠加消费下行,经销商对次高端和区域名酒的信心不足,自然也就减少了采购。

那高端酒到底了吗?虽然合同负债的前瞻性指标还在增加。但从产业逻辑看,高端酒未来并不乐观。

以茅台为代表的高端白酒主要应用在基建、地产等商业场景中,构成了高端白酒的需求大盘,比如茅台商务接待占比50%,礼品占比30%,宴会占10%,剩余才是自饮等需求。

这也不难理解,地产、基建竞争同质化,产业利益错综复杂,白酒就是拿单工具,被嵌入到了基建产业链中。在基建成为我国经济引擎的时候,白酒也就搭上了顺风车。

但前不久,六部门已经发布停止大基建的文件,当最大的需求场景消失,高端白酒的业绩又能坚挺到什么时候呢?

/03/

不能参照过去的周期性衡量如今的白酒

最近,有投资人把白酒当下的处境和过去的白酒周期作对比。认为白酒行业已经历过两次回调力度更大的周期,市场现在对白酒的悲观有点过头了。

拿过去的白酒周期和现在做对比不合适,过去支撑白酒行业走出周期的两大因素量、价在这次周期中都不具备了。

回顾两次白酒周期。第一次是1998年-2003年,白酒行业总产量从1998年开始连续6年负增长,2003年已萎缩至331.35万吨,不及1997年总产量的一半。

这轮周期下行的因素是97年亚洲金融危机爆发,国内经济放缓,以及次年爆发山西朔州恶性假酒案,国家进行了控量调控。

但之后随着经济企稳以及行业整改完成,白酒产量重回增长在加上酒企的高端化尝试,酒企出现10年黄金周期。这次“量”和“价”都为白酒走出周期起到了支撑作用。

第二次白酒周期则是“八项规定”和“禁酒令”,导致政商务白酒需求断崖式下滑。不过15年棚改货币化带来了财富效应,酒企抓住了商务用酒机会,高端化进展迅速。这次,量没有增长,白酒走出周期主要靠“价”。

虽然驱动因素有区别,但过去两次白酒走出周期的共性是,国内经济都处在高增长阶段,2000-2019年中国GDP平均增长9.7%。消费者手中不断增长的财富,为白酒的量、价回升提供了基础。

但如今宏观经济增长已降低至5%左右,并且还会不可逆的下移。当遇到经济下行后,消费者钱包扁了,白酒的量、价提升的基础也就没有了。

如今的白酒行业已经发生了明显的消费降级,根据发改委公布的白酒平均销售价格数据,中国高档、中低档白酒的平均价格从2022年四季度开始回落,到2024年3月,中国高档、中档白酒平均价格分别较2022年的高点回落约5.00%、3.90%。

消费端,白酒消费降级体现的更明显。根据中国酒业协会发布的《2024中国白酒市场中期研究报告》,上半年,白酒市场经销商、零售商反馈市场动销量最好的前三价格带分别为300-500元,100-300元、100元及以下。

量、价齐杀下,白酒至少现在看不到周期反转的可能。但令人深思的是,这已经是中国最好的消费股。对任何人的投资建议。